循着产业链最上游钛矿的市场及行业线索,前两篇系列文章中,我们讨论了国内外钛矿行业现状,剖析了国内钛矿市场特点,并通过使用系列二中建立的供需均衡分析模型,我们回顾了去年6月份市场触底以来价格的变动过程,最后对未来钛矿市场进行了展望,正如模型中指出的5月份供应缺口影响,刚过去的5月底国内钛精矿价格再现上调。

6月份国内46%钛精矿价格已突破2500元/吨,而钛白粉同样站上20500元/吨以上的位置,通过描述性统计分析可以看到,两者目前的价格水平均明显高于5年期历史均值,钛白粉的价格波动幅度显著大于钛精矿。为了对未来长短期市场的展望形成更清晰的认识与判断,在系列二中供需均衡分析模型的基础上,我们有必要通过简单的描述性统计分析,把握后市矿与粉价格演变的特点。

一、 长期价格变动:进口矿价更稳定,钛白价格更易波动

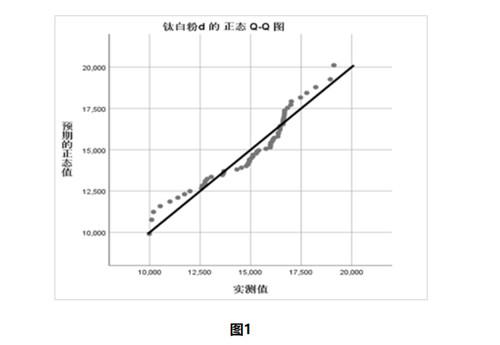

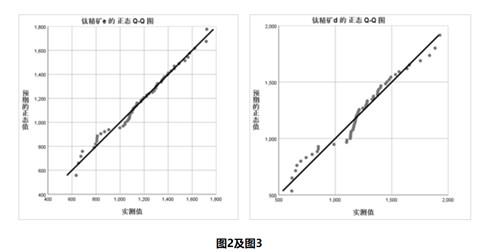

首先,我们对2016年1月-2021年4月国内钛白粉、钛精矿及进口钛矿三个价格序列进行正态检验,如图1至图3。

通过3个价格序列的正态Q-Q图可以看出,三者均对正态分布有较好的拟合,直观来看,进口钛精矿人民币折算价数据序列拟合程度最高,实际上同期央行人民币兑美元汇率中间价序列同样较好的通过了正态检验。

进一步地,我们可以得出对以上价格的描述性统计分析结果,如表1。

据海关总署最新数据,4月份我国进口钛精矿均价为280.26美元/吨,当月央行汇率均值为6.52,故可计算得4月份进口钛精矿人民币折算价为1827.31元/吨,对比表1中分析结果,可以发现当前进口矿价格接近5年期值1877元/吨,且明显高于均值1201元/吨;当前国内矿价已高于5年期值2347元/吨,国内钛白粉价格亦是如此,从长期角度看,两者价格可能距离周期顶部愈来愈近。

通过观察对于三者的标准差可以发现,钛精矿方面进口矿价格波动幅度明显小于国内矿价,而作为钛精矿的下游品目,钛白粉价格的标准差又远大于钛精矿,即长期内钛白粉价格表现较钛矿更大的调整空间

二、 短期价格表现:矿与粉的周期演变验证

长期的统计分析为短期提供参考标准,如表2、表3,展示了钛白粉与钛精矿价格序列分年度描述性统计分析的结果。

可以看到,截至4月份,2021年国内钛白粉价格均值为2017年以来值,2017年的高位正是上一周期的顶部,而高位后市场开始经历周期的下行阶段,可以看到2018-2019年标准差显著减小,周期存在见底迹象。而突如其来的全球公共卫生事件为本轮周期底部打开空间,至2020年6月份在12000元/吨左右真正见底,随后开启了近一年的上行通道,至2021年6月份国内市场价格已涨至20500元/吨以上,因此我们有理由认为当前国内钛白粉市场处于新一轮周期上行阶段或下半场,鉴于2021年均值目前已超5年均值,市场同时需要警惕周期见顶的到来,2022年及以后国内行业将迎来新一轮产能扩增期。

与钛白粉同理,国内钛精矿市场已表现出较为明显的周期特点,除标准差偏小外,唯一不同的是,钛矿本轮周期上行的开启时间或早于钛白粉,这一点可以从2020年国内钛精矿价格均值较2019年的显著提升中看出,而钛白粉的均值并未在2020年形成上调趋势。

通过以上描述性统计分析结果,可以看到国内钛白粉、钛精矿行业存在明显的周期特点,一轮周期的行情演变,市场会经历“标准差扩大价格下行、标准差回落价格趋稳、标准差再扩大价格上行”三个主要阶段,当前国内市场正处于2017年6月份开启的新一轮周期的标准差再扩大价格上行阶段。

作为紧密联系的上下游品目,钛白粉与钛精矿价格的周期演变表现有时间差,这或许并未被业者广泛认知,同时这亦需要我们进一步提出新的问题,钛精矿与钛白粉价格是否存在强相关关系?在接下来的系列文章中,我们将从相关性与长期均衡两个角度对钛白粉与钛精矿的价格关系进行讨论分析。